Ежедневная деловая газета «Фокус»

Перед казахстанскими банками забрезжил свет в конце тоннеля

Перед казахстанскими банками забрезжил свет в конце тоннеляВпервые за последние шесть месяцев в июне объемы просроченных кредитов в банках снизились. Но все же этот показатель еще находится за пределами психологического, по мнению экспертов, порога в 30%.

Текущая ситуация

Общий объем просроченных кредитов по всей банковской системе составляет 2938,39 млрд тенге, или 32,2% от выданной суммы. Судя по данным АФН, первая десятка банков по объему выданных кредитов не изменилась с самого начала года — более 92% от общего объема и 97% от всей суммы просроченных кредитов по банковской системе. Примерно такую же долю занимают эти банки и по просроченным кредитам свыше 90 дней.

«Лидерами» по объемам просрочек являются «БТА Банк» — 840,59 млрд тенге (42,86% от объема выданных кредитов), «Казкоммерцбанк» — 591,5 млрд тенге (24,4%) и «Альянс Банк» — 378,49 млрд тенге (75,73%). Примечательно, что «дочка» иностранной группы Unicredit «АТФБанк», несмотря на то что в июне несколько снизил этот показатель, все же стоит на голову «выше» ряда отечественных кредитных учреждений — 367,8 млрд тенге, или 44,81%. Самый низкий показатель среди фининститутов первой десятки у «Банка ЦентрКредит» — 11,06%, хотя он подрос за июнь на 0,59%.

Анализ данных за I полугодие показывает, что общий объем просроченных кредитов все время снижался. Лепту в это снижение внесли, конечно же, два из трех «реструктуризирующихся» банков — «БТА Банк» и «Альянс Банк», сократившие в июне этот показатель на 3,62 и 2,85% соответственно. Но лидером снижения стал «Казкоммерцбанк» — 7,61%. В абсолютных цифрах три банка сократили просрочки на более чем 403 млрд тенге.

Наибольшие объемы просроченных кредитов из «пелотона» имеют «Банк Позитив Казахстан» — 56,64% (увеличение за месяц на 6,15%), «Мастербанк» — 49,43% (плюс 2,75%), «Метрокомбанк» — 39,47% (снижение на 6,44%).

Лучше всех обстоят дела с просроченными кредитами у «Ситибанка Казахстан» — 0,61%, у «Банка Kassa Nova» и"Эксимбанк Казахстан" — 1,7 и 2,16% соответственно. Если первый и третий банки работают преимущественно с корпоративными заемщиками, то показатели розничного «Банка Kassa Nova» впечатляют — эксперты уверены, что это за счет жестких требований к заемщикам.

Общий объем сформированных провизий составляет 3224,45 млрд тенге, или 35,34% от всех выданных кредитов. 98% провизий приходится на банки первой десятки. Объем же неработающих кредитов составляет 3142,9 млрд тенге, уменьшившись на 162,46 млрд тенге, или на 0,95%

С расчетом на госпомощь

Эксперты уже больше говорят не о снижении темпов ухудшения качества кредитного портфеля, а непосредственно о его улучшении. И связывают это с применением большинством банков комплекса мер с использованием различных инструментов по управлению проблемным кредитным портфелем.

К примеру, по словам начальника управления проблемных кредитов филиальной сети «БТА Банка» Каната Балыкбаева, ими активно использовались такие приемы, как реструктуризация, дофинансирование, снижение нагрузки на заемщиков путем использования средств по программам «Самрук-Казына», реализация залогового имущества и управление имуществом, принятым на баланс.

- В рамках реструктуризации проводится пролонгация сроков кредита, устанавливаются индивидуальные графики погашения с представлением отсрочек платежа, льготного периода, изменения очередности погашения, отмена и приостановление начисления пени, расчет индексации, — говорит специалист «БТА Банка».

В настоящее время как предпринимателям, так и финансовым организациям приходится пересматривать свои приоритеты и подходы при ведении бизнеса. Если раньше проблемность в 10% рассматривалась как чрезвычайная ситуация, то сейчас БВУ сталкиваются с проблемностью свыше 30 процентов. Соответственно, данные обстоятельства вынуждают искать новые системные подходы к решению задачи по удержанию качества портфеля, а тенденция его улучшения сохранится за счет разработки и применения новых продуктов по реструктуризации, уверен эксперт.

Кроме того, в целях снижения долговой нагрузки банком проводятся различные акции по стимулированию проблемных заемщиков к погашению кредитов. В частности, погашение просрочки без пени, программы реструктуризации долгов. Также используется рефинансирование долга на нового платежеспособного заемщика, в том числе и на физические лица, и залогодателей в целях последующего выкупа залогового имущества. Эти мероприятия, по мнению К. Балыкбаева, и стали катализатором снижения уровня проблемных портфелей.

Злостными «невозвращенцами» прежде всего становятся представители МСБ и предприятия сельскохозяйственной отрасли, ставшие заложниками большого урожая прошлого года и засухи текущего.

- Мировой финансовый кризис в первую очередь отразился на платежеспособности сегмента заемщиков МСБ, бизнес которых связан с оптовой и розничной торговлей, строительной отраслью. На протяжении 2008—2010 годов значительные трудности испытывали и сельхозпроизводители. Так, например, в 2009-м имелись проблемы со сбытом и хранением зерна, а в 2010 году ожидаются задержки платежей из-за низкой урожайности и засухи, — говорит К. Балыкбаев.

Встречаются среди заемщиков и откровенно иждивенческие настроения.

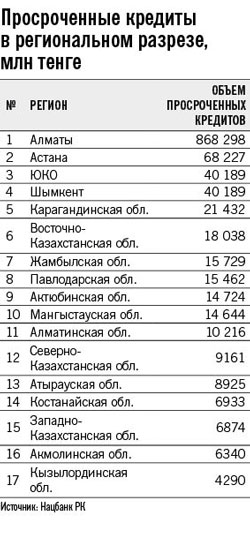

Долги по регионам

В региональном разрезе в пятерке самых крупных должников, лидирующих в течение долгого времени, изменений не произошло. Стоит отметить, что основную роль в общем снижении просроченной задолженности сыграл город Алматы. По сравнению с данными на 1 июня 2010 года долг южной столицы перед банками сократился почти на 200 млрд тенге. Несмотря на это, Алматы по-прежнему остается самым крупным должником — 868, 2 млрд тенге. Самая низкая просроченная задолженность у Кызылординской области — 4,2 млрд тенге.

Все будет хорошо!

В июле 2010 года Национальный банк РК провел опрос среди БВУ, итоги которого также говорят о снижении темпов ухудшения качества ссудного портфеля банков. По результатам опроса всего 8% респондентов отметили, что ожидают дальнейшего незначительного ухудшения качества ссудного портфеля, и более 80% респондентов предполагают, что качество останется без изменения. В предыдущем квартале ухудшения качества ссудного портфеля ожидали около 20% банков.

Комментарий

Ержан АСЫЛБЕК, директор департамента кредитных рисков АО «Банк ЦентрКредит»:

- Очевидно, что по всей экономической системе много перекредитованных компаний с финансовыми трудностями, а экономика в целом все еще на пути к оздоровлению после кризиса.

У банков есть деньги, но некого кредитовать - «хороших» заемщиков, как это было до 2007 года, очень мало. В то же время банки не могут самостоятельно предоставлять кредиты по низкой ставке, поскольку стоимость внешних заимствований регулируется государством, а внутреннее фондирование обходится банкам дорого.

Относительно невозвратов стоит отметить, что в целом кризис затронул все основные сферы отечественной экономики. Тяжело пришлось как предприятиям МСБ, так и крупным компаниям - сильно пострадали производственники из-за сокращения спроса на продукцию.

А что касается прогнозов по просрочкам на II полугодие, то ожидания довольно консервативные и прагматичные: скорее всего, в банковской системе сохранится аналогичная ситуация.

Ержан АСЫЛБЕК, директор департамента кредитных рисков АО «Банк ЦентрКредит»:

- Очевидно, что по всей экономической системе много перекредитованных компаний с финансовыми трудностями, а экономика в целом все еще на пути к оздоровлению после кризиса.

У банков есть деньги, но некого кредитовать - «хороших» заемщиков, как это было до 2007 года, очень мало. В то же время банки не могут самостоятельно предоставлять кредиты по низкой ставке, поскольку стоимость внешних заимствований регулируется государством, а внутреннее фондирование обходится банкам дорого.

Относительно невозвратов стоит отметить, что в целом кризис затронул все основные сферы отечественной экономики. Тяжело пришлось как предприятиям МСБ, так и крупным компаниям - сильно пострадали производственники из-за сокращения спроса на продукцию.

А что касается прогнозов по просрочкам на II полугодие, то ожидания довольно консервативные и прагматичные: скорее всего, в банковской системе сохранится аналогичная ситуация.

В целях улучшения качества банки продолжают проводить интенсивную работу по реструктуризации проблемных займов и взысканию залогового имущества как по корпоративному сектору, так и по розничному сегменту кредитования.

По корпоративному сектору и физическим лицам следующие результаты опроса: 5% и 6% соответственно ожидают ухудшения качества портфеля, 82 и 84% ожидают, что качество портфеля останется на прежнем уровне.

Наиболее значимым риском в банковском секторе является по-прежнему кредитный риск. Рост значимости данного показателя отметили 46% от общего количества респондентов. В то же время, информирует Нацбанк, отмечается снижение значимости операционного и валютного рисков в результате снижения случаев мошенничества со стороны сотрудников банков и в связи с оптимистическими ожиданиями сохранения стабильного обменного курса.

Автор: Аккыз ОРМАНОВА

Сообщение отредактировал eug: 10 August 2010 - 14:35

Ответить

Ответить

Цитата

Цитата