Методика исследования:

Определяющим фактором рейтингования является показатель доходности активов банка.

Он рассчитывается по формуле: эффективность актива = (совокупные доходы - совокупные расходы (до выплат налогов))/средние суммарные активы. Как сопутствующие показатели в рейтинге учитываются: независимость от внешних источников финансирования (ссудный портфель банка/привлеченные банком вклады); качество ссудного портфеля банка (доля кредитов с просроченной задолженностью от общего объема выданных кредитов).

Источник информации: Комитет по контролю и надзору финансового рынка и финансовых организаций Национального Банка РК.

USD / KZT – 146,56

EUR / KZT – 210,18

RUB / KZT - 5,11

Комментарии и выводы к гистограммам и графикам составлены аналитиками «Студии аналитические ресурсы»

Банки разделены на три эшелона соразмерно активам.

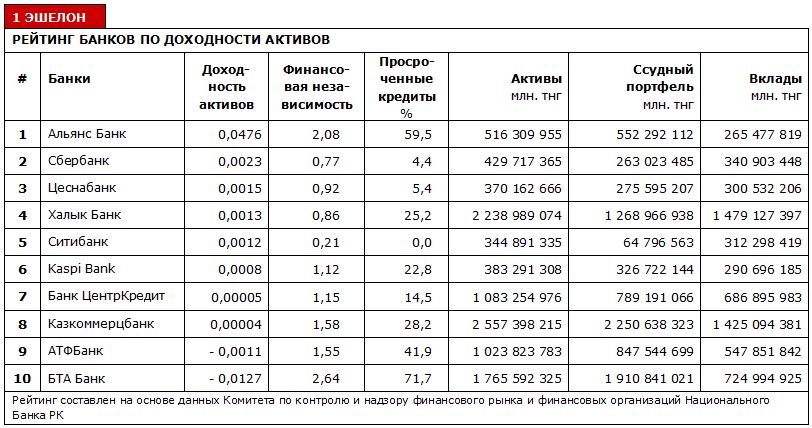

Первый эшелон – 10 крупнейших банков Казахстана, контролирующих 83,8% сектора. На тройку лидеров приходится 51% активов сектора.

Альянс Банк. В августе доналоговая прибыль банковского сектора подскочила почти на 30% - самый высокий рост в текущем году. Галопирующее движение обеспечил Альянс Банк, увеличивший свой нераспределенный доход сразу в 100 раз со 116 миллионов в июле до 11,5 миллиардов тенге к сентябрю. Причем накопленный чистый доход БВУ за 8 месяцев составил всего 30 миллиардов тенге. Такой рывок обеспечил Альянсу несопоставимую доходность активов с другими банками – 47,6 тысяч тенге на миллион активов. Высокую доходность банк получил ценой списания за баланс 43 миллиарда тенге безнадежных кредитов. Избавившись от токсичного балласта, Альянс особо не повлиял на свои показатели по финансовой устойчивости – просроченные кредиты составляют более 59%, объем выданных кредитов в два раза превышает депозитный портфель. Альянс Банк 6-й в рэнкинге по активам с долей в 4% от сектора.

Сбербанк – второй в рейтинге с доходностью активов 2 300 тенге на миллион. Банк стабильно наращивает чистый доход и к сентябрю он составил 3,9 миллиардов тенге. Это четвертый результат. Среди банков первого эшелона, у российской дочки один из лучших показателей по ссудному портфелю, просроченные кредиты занимают долю в 4,4%, депозитный портфель на 30% превышает объем выданных займов. Сбербанк 7-й по активам, контролирует 3,4% рынка.

Цеснабанк продолжает держать курс на укрупнение. У него самый высокий рост активов за месячный период 18%, увеличение на 57,5 миллиардов тенге. Банк получил сравнительно высокий индекс доходности – 1500 тенге. В среднесрочной перспективе у Цеснабанка есть отличные шансы усилить свое влияние за счет комфортных показателей по финансовой устойчивости – просроченные кредиты составляют всего 5,4%. Сейчас банк 9-й по масштабам, доля его активов от сектора – 2,9%.

Доходность активов Народного банка в августе снизилась на 500 тенге до 1300 тенге на миллион. Объем просроченных кредитов в августе превысил долю в 25%. Народный удерживает пропорции кредитов к депозитам в коридоре 80-90% и удерживает лидерство по привлеченным вкладам, пятая часть всех депозитов на рынке сосредоточена в Народном. Банк уверенно возглавляет список по объему накопленному чистому доходу в 2011 году, вот и в августе банк увеличил чистый доход на 2,6 миллиарда тенге и достиг отметки в 24 миллиарда тенге. Народный банк второй в секторе по масштабу с долей 17,5%.

Ситибанк опять взял траекторию наращивания активов. После июльского роста в 31%, в августе банк подрос еще на 1%, что позволило ему вернуться в десятку крупнейших. Правда доходность активов банка сократилась почти в два раза с 2 400 до 1 200 тенге на миллион. Сити сдержанно кредитует на казахстанском рынке, объем вкладов почти в пять раз превышает займы. У американской дочки фактически отсутствует просроченная задолженность. В августе банк занял 10-е место по активам с долей 2,7%.

Также в августе удивил Kaspi bank, более чем в два раза увеличивший нераспределенный доход с 1,7 до 3,7 миллиардов тенге. Доходность активов банка с 10 900 тысяч в июле спустилась до 800 тенге на миллион. Банку удается удерживать на протяжении 4 месяцев просрочку в коридоре 22-23% от ссудного портфеля. Kaspi занимает активную позицию на кредитном рынке, что приводит к периодическому превышению кредитной массы над депозитами. Банк занимает 8 место в рэнкинге банков по активам. Доля 3%.

Банк ЦентрКредит традиционно сохраняет тенденцию умеренного роста при хороших показателях финансовой устойчивости. По доходности активов он седьмой с показателем 500 тенге на миллион. Ежемесячно банк наращивает ссудный портфель примерно на 1%. Объем выданных кредитов превосходит депозитную базу на 15%, а объем просрочки составляет 14,5%. БЦК четвертый банк в секторе с долей в 8,4%.

Доходность активов Казкоммерцбанка – 400 тенге. Это на 500 меньше, чем месяцем ранее. Крупнейший банк Казахстана сократил долю просроченных кредитов почти на 2%. Снизив объем вкладов на 46 миллиардов тенге, банк стал более зависимым от внешнего финансирования. Кредиты в полтора раза превысили ссудный портфель. Во многом благодаря Казкому и Народному, банковский сектор Казахстана в августе сократил активы на 2%, или на 266 миллиардов тенге. Портфель Казкома полегчал на 102,7 миллиарда, портфель народного – на 87 миллиардов тенге. Тем не менее Казкоммерцбанк остается безусловным лидером по масштабу, ему принадлежит пятая часть всех активов сектора.

Активы АТФ и БТА банки сгенерировали убытки. 1100 и 12700 тенге, соответственно, на миллион. АТФ банк замыкает рэнкинг по чистому доходу. За 8 месяцев текущего года он накопил убытков на 22 миллиарда тенге. Финансовое состояние банка не вызывает особого оптимизма, почти половина ссудного портфеля – займы с просрочкой. Также малопривлекательное положение и у БТА – накопленные убытки – 13 миллиардов, просроченная задолженность занимает две трети портфеля. По величине активов АТФ банк пятый с 8% процентами, БТА третий с 13,8%.

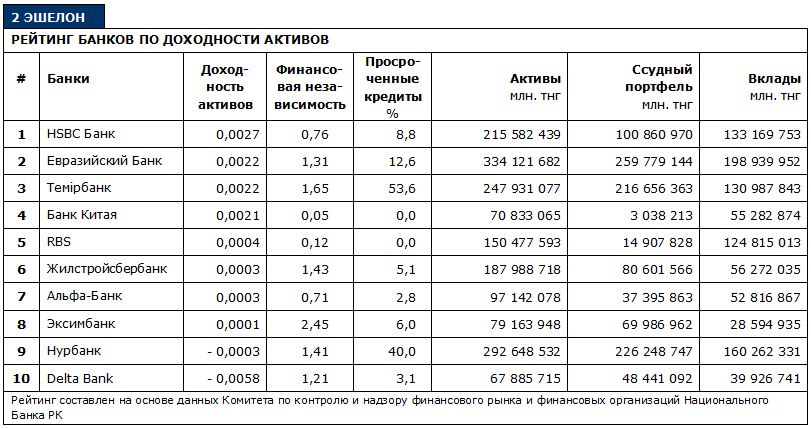

Второй эшелон. Банки с 11 по 20 место по активам с совокупной долей в августе 13,7%.

HSBC банк Казахстан возглавляет банки второго эшелона. На каждый миллион активов банк заработал 2 700 тенге. Иностранная дочка сокращает свои активы в секторе четвертый месяц подряд. В августе их объем сократился на 8,7 миллиардов тенге. Это почти 4% от портфеля. Тем не менее, у HSBC крепкие позиции по показателям финансовой устойчивости. Небольшая доля просроченных займов - 8,8%, вклады значительно превышают выданные кредиты. Банк 14-й по активам и 10-й по накопленной прибыли.

Евразийский банк выпал из первой десятки, в которой он неизменно пребывал с 2007 года. В рэнкинге по активам он сместился сразу на два пункта с 9 на 11 место. За месяц банк сократил активы на 22,7 миллиарда тенге. Снизилась и их доходность с 2 600 тенге до 2 300 тенге. Также потерял в качестве ссудный портфель – доля просроченных кредитов увеличилась почти в два раза с 6,6% до 12,6%. Между тем банк удерживает крепкие позиции по накопленному чистому доходу – 3,5 миллиарда тенге. Это седьмой результат в секторе.

Темiрбанк также в высокой зоне по доходности активов – 2 200 тенге. Но у банка пока явные проблемы с кредитным портфелем – более половины выданных займов с просроченной задолженностью. При этом объем займов на 65% превышает портфель привлеченных вкладов. За счет реструктуризации долгов, банк наращивает нераспределенный доход. К сентябрю он увеличили чистый доход на 17,7%, и с итоговым объемом 4,7 миллиарда тенге занимает третье место по чистому доходу в секторе. Впрочем, по общему объему списанных кредитов за баланс банк также в лидирующей пятерке с показателем – 25,1 миллиард тенге. По активам банк 13-й.

Банк Китая в Казахстане с доходностью 2 100 тенге на миллион занял четвертое место. В Казахстане фининститут из поднебесной сосредоточен на привлечении вкладов. соотношение депозитов к кредитам 18 к 1. Китайский банк занимает 19 место в секторе.

Активы RBS Казахстан имеют доходность 400 тенге на миллион. Основные ресурсы банка сосредоточены на рынке вкладов. Депозитный портфель в 8 раз превышает кредитный. По масштабам банк 16-й в секторе.

Жилстройсбербанк и Альфабанк делят пятую строчку с общим показателем по доходности активов в 300 тенге на миллион. Банки занимают 14-е и 16-е место на банковском рынке.

ЭКСИМБАНК Казахстан второй месяц держится на скромной отметке 100 тенге на миллион. Банк сконцентрирован на кредитном рынке - показатель финансовой независимости дает весомый крен в займы, они в 2,5 раза превышают депозитную базу. Эксимбанк 18-й.

Активы Нурбанка в минусовой зоне по доходности – каждый миллион сгенерировал убыток в 300 тенге. В августе фининститут резко потерял качество ссудного портфеля, доля просрочки возросла почти на 10% и достигла 40%. Объем выданных кредитов на 50% превышает депозитную базу банка, что тоже расшатывает позиции по финансовой независимости от внешних источников. За месяц банк сместился с 11 на 12 позицию по уровню влияния среди казахстанских банков.

Delta Bank в аутсайдерах второго эшелона с доходностью активов минус 5800 тенге.

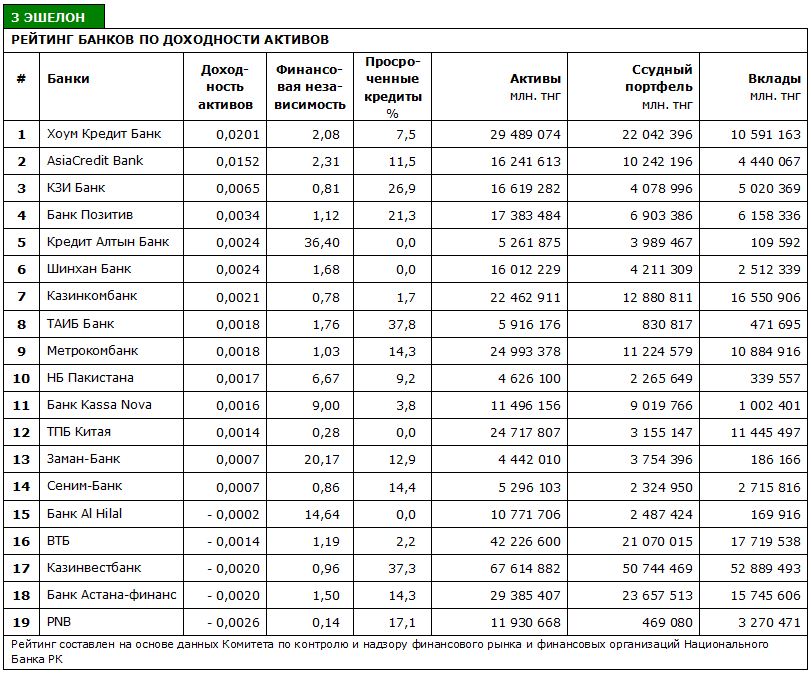

Третий эшелон - 18 банков с 21-го по 39-е место с долей активов от сектора в 2,5%.

В третьем эшелоне неизменный лидер Хоум Кредит банк – 20100 тенге на миллион активов. Занимая всего 23 строчку в секторе по активам, банк находится на 6 месте по накопленному чистому доходу с 3,6 миллиардов тенге.

Впечатляющий результат и AsiaCredit Bank – 15200. Впрочем, банк остается в аутсайдерах по чистому доходу. Накопленные убытки превысили 680 миллионов тенге.

Дочерний банк Турции КЗИ банк замыкает тройку лидеров по доходности активов с 6500 тенге на миллион.

В августе среди 18 банков третьего эшелона пять получили отрицательные показатели по доходности активов. Причем из них три крупнейших банка третьего эшелона: ВТБ - -1400 тенге, Казинвестбанк - -2000 тенге, Астана-финанс - -2000 тенге.

Сообщение отредактировал eug: 17 October 2011 - 21:23

Ответить

Ответить

Цитата

Цитата