Инфляция мертва. По крайне мере, таков взгляд большинства экономистов, инвесторов, законодателей и финансовых обозревателей. Этот взгляд получил более широкое распространение в последние месяцы благодаря разнообразным речам директора МВФ Кристин Лагард. Она настоятельно советовала законодателям бороться с дефляцией, так как это – главная угроза, с которой развитым экономикам придётся столкнуться в 2014 году. Последние данные статистики по Индексу потребительских цен (ИПЦ), неважно, в США, Европе или Китае поддерживают её точку зрения, - пишет Джеймс Грубер из Forbes.

Инфляция мертва. По крайне мере, таков взгляд большинства экономистов, инвесторов, законодателей и финансовых обозревателей. Этот взгляд получил более широкое распространение в последние месяцы благодаря разнообразным речам директора МВФ Кристин Лагард. Она настоятельно советовала законодателям бороться с дефляцией, так как это – главная угроза, с которой развитым экономикам придётся столкнуться в 2014 году. Последние данные статистики по Индексу потребительских цен (ИПЦ), неважно, в США, Европе или Китае поддерживают её точку зрения, - пишет Джеймс Грубер из Forbes.Однако существуют знаки, предостерегающие о том, что совсем списывать со счетов инфляцию не следует. Ценовые манёвры сельскохозяйственных товаров и золота – подтверждение этому. Нефть еще не последовала их примеру, но за ней нужно тщательно следить. Также существуют признаки уменьшения рынка труда США, что обычно предшествует повышению зарплаты и более высокому уровню инфляции. Следует признать, что это – только едва заметные сигналы, а не определённые доказательства (которые обычно появляются после факта).

И всё же некоторые из этих признаков демонстрируют поведение посреди экономического цикла. В этой части цикла происходит перетягивание каната между растущими процентными ставками и улучшающимися фундаментальными рыночными факторами. И позже в ходе цикла экономика обычно набирает обороты, после чего следует инфляция; затем центральный банк запоздало поднимает ставки, чтобы её подавить.

США в основном следовали траектории типичного экономического цикла до этого момента. Однако Asia Confidential (информационный бюллетень Джеймса Грубера), тем не менее, подозревает, что это – не просто типичный цикл. Сегодняшняя экономическая система – при которой центральные банки могут печатать деньги без затруднений – инфляционна по своей сути. До тех пор, пока система не будет реформирована, и созданы ограничения, скорее всего, будут происходить ещё более резкие скачки в экономических циклах и ценах на фондовом рынке.

Что это значит для инфляции в ближайшее время? Ваш автор раньше предполагал, что дефляция придёт раньше инфляции, и это оказалось правильным предположением. Теперь мы считаем, что инвесторы должны держаться другого курса, и готовиться к инфляции в первой половине следующего года. Нельзя забывать, что, независимо от того, действительно ли так сложатся обстоятельства, сегодняшний валютный режим почти гарантирует инфляцию в перспективе, а также более экстремальные бумы и крахи в экономике.

Намеки из первого квартала

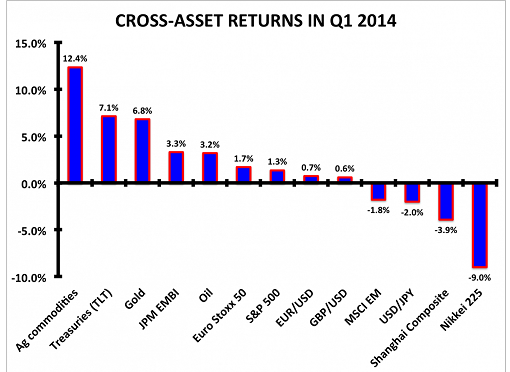

Первый квартал года закончился, пришло время изучить ситуацию. Давайте посмотрим на доходность различных классов активов.

Как вы можете видеть, присутствует странный микс хороших результатов и от товаров, и от облигаций. Это не должно удивлять моих постоянных читателей. Этот информационный бюллетень всегда ратовал за сельскохозяйственные товары и на кратковременных, и на долговременных участках. Это основано на том, что всё ещё устойчивые фундаментальные факторы предложения-спроса и благоприятствующая погода в прошлом году обеспечили только временный откат цен.

Я также предположил, что облигации, в частности, государственные долговые обязательства США, также должны были прийти в норму. Оказалось, делать такое предложение в середине прошлого года было слишком рано. И, несмотря на то, что хорошие показатели могут сохраняться и в ближайшее время, ничтожные уступки по предложениям обеспечат слабую доходность в долгосрочной перспективе.

Что касается золота, то ваш автор систематически рекомендовал его в качестве хеджа в случае снижения ценности валюты. Я предположил, что младшие акции золота могут оправдать торговлю против тренда в 2014 году, учитывая чрезвычайно подавленные настроения и оценки. В первом квартале эти акции выросли на 17% (согласно ETF, GDXJ).

Среди проигравших по-крупному были азиатские рынки, в том числе Япония и Китай. Корректировке Японии можно не удивляться, учитывая огромный скачок, который рынок совершил в прошлом году. Следует заметить, однако, что Япония с шиком вступила во второй квартал. Дальнейшая опережающая динамика, по крайней мере, в этом году, будет зависеть от дальнейших массовых вливаний напечатанной иены.

Что касается Китая, этот рынок показывал худшие результаты в течение нескольких лет. Поразительно, что инвесторы и обозреватели приняли на веру сильные экономические результаты начиная с 2009 года, когда фондовый рынок демонстрировал стремительный упадок экономики.

Вопрос в следующем: что нас ожидает в этом году? И ответ будет частично зависеть от того, что случится с процентными ставками и инфляцией в крупнейшей экономике мира – 7 США.

Нормальный рыночный цикл?

Сознательно или бессознательно, большинство инвесторов избегают читать людей, чьи взгляды отличаются от их собственных. Это – типичная предвзятость инвесторов, её называют предвзятостью подтверждения. Она обычно становится причиной плохих инвесторских решений. В конце концов, сравнивание своих собственных аргументов с доводами других должно быть неотъемлемой частью любого процесса принятия решений.

Во имя таких настроений, Asia Confidential всегда старается читать двух выдающихся североамериканских экономистов, Ричарда Берстейна и Дэвида Розенберга. Первый раньше был главным стратегом по инвестициям в Merrill Lynch, и теперь управляет собственным консалтингом. Второй, перед тем как заняться брокерством в Канаде, работал главным североамериканским экономистом в Merrill Lynch.

Ваш автор находит некоторые из их последних аргументов особенно убедительными, даже не будучи полностью с ними согласен. Давайте сначала рассмотрим убедительные аргументы.

Бернстейн известен в США как бык американской экономики и фондового рынка. К его чести, он был, в основном, прав начиная с 2009 года. Чтобы понять его бычью стойку, следует сначала изучить контекст.

Бернстейн считает, что США проходит через типичный рыночный цикл. Эти циклы раз за разом следуют по траектории. И этот ничем не отличается, несмотря на то, что многие верят в обратное.

Ранняя часть этого цикла – когда валютная и финансовая политика фокусируются на стимулировании экономики. Обычно это ассоциируется со сниженными оценками фондового рынка, а также улучшающимися фундаментальными факторами экономики. Во время ранней части цикла финансовые показатели и продажи роскошных товаров обычно опережают ожидания, так как они более чувствительны к низким ставка и кредитованию экономики (и это было правдой начиная с 2009 года).

Середина цикла включает борьбу между растущими процентными ставками и улучшающимися фундаментальными факторами экономики. Стимулирование обычно снижается, хотя инвесторы начинают беспокоиться, сможет ли экономика продолжать рост без него.

Во время этого периода товарные остатки, накопленные в ходе предыдущего кризиса, уходят и компании начинают инвестировать. Это обычно вызывает опережение показателей по акциям промышленных предприятий, а также по технологическим акциям.

Учтём, что Бернстейн считает, что США вступает в этот период посреди цикла.

Данный сегмент характеризуется более сильной экономикой и повышением прибылей корпораций. Начинается инфляция, и Федеральный резерв неизменно опаздывает в поднятии ставок, обычно это сигнализируется кривой дохода с отрицательным угловым коэффициентом (где выручки краткосрочных облигаций – выше, чем у долгосрочных). На этой стадии показатели опережают энергия и сырьё.

Бернстейн полагает, что нам ещё далеко до последних стадий этого рыночного цикла, и в этих обстоятельствах акции США должны продолжить демонстрировать хорошие показатели.

Дэвид Розенберг, кажется, размышляет таким же образом. Розенберг знаменит своими рецессионными предупреждениями перед кризисом 2008 года, и многие удивились, когда он в прошлом году из экономического медведя США превратился в быка. Розенберг считает, что нам нужно готовиться к усилению экономики США, а также нарастанию инфляции в течение следующих 12 месяцев. Он утверждает, что сдерживающие факторы прошлого года улягутся и сменятся попутными ветрами. Ситуация на бирже труда улучшается, и занятость достигнет абсолютного максимума в следующие несколько месяцев. Потребители перестали распродавать активы, и теперь склонны вкладывать. И траты бизнеса должны возрасти, так как учредительный капитал страны устарел и должен быть заменён.

Розенберг полагает, что мы находимся на ранней стадии перехода возможности диктовать свои условия от работодателей к работникам. Он ожидает уменьшение рынка труда, свидетельством этого считая недавнее повышение почасовой заработной платы.

Он также считает, что цены на аренду жилья, пищу, энергию и здравоохранения устремятся вверх. Совместно с повышенной заработной платой это должно привести к устойчивому инфляционному давлению в ближайшие кварталы.

Розенберг говорит, что следующие десять лет будут больше похожи на 70-е, чем многие думают. Тем не менее, структурные и демографические факторы будут ограничивать рост инфляции. Он считает, что инфляция может достигнуть высших показателей предыдущего экономического цикла, в размере 5% для ИПЦ.

Как и Бернстейн, Розенберг полагает, что Федеральный резерв не успеет поднять ставки, чтобы подавить инфляцию; затем может последовать экономический спад. Но до этого ещё есть время.

Розенберг, в отличие от Бернстейна, думает, что прибыли от акций США снизятся после разбега за последние несколько лет. Соответственно, учитывая его взгляды на инфляцию, он считает, что долгосрочные облигации США пойдут на снижение.

Расстроенная система

Два экономиста убедительно доказывают, почему экономический цикл США будет следовать предыдущим циклам. Хотя я не совсем убеждён, что они окажутся правы. Высока вероятность, что этот цикл может стать ещё более экстремальным, чем те, с которыми мы сталкивались в последние годы. Вот почему.

Если посмотреть на историю Федерального резерва США с тех пор, как он был создан 200 лет назад, ему всегда были присущи длительная инфляция и повышенная волатильность цен активов. Волатильность, несомненно, с тех пор увеличилась.

Причину этого повышения можно отследить обратно к системе бумажных денег. До 1914 года центральные банки не могли печатать деньги без дополнительных металлических резервов, в основном золота (также серебра, в древние времена).

С созданием Федерального резерва, связь с золотом постепенно ослабла. И в 9171 году эта связь была окончательно разорвана, когда ввели свободно колеблющийся курс доллара. С тех пор Федеральный резерв может печатать деньги без ограничений.

Это устраивало политиков. Постоянно предвидя следующие выборы, они встречали каждый экономический спад ощутимым выпуском денег, чтобв смягчить удар для своих электоратов. Это был, на первый взгляд, лёгкий ответ проблемам дня.

Как бы то ни было, результатами этой практики стали инфляция и усилившаяся экономическая нестабильность. Это создало иллюзию благополучия, даже если благополучие может опираться на всё более шаткие основы.

Если мы обратимся к кризису 2008 года, то увидим, что худший экономический спад в США с 30-х годов был встречен беспрецедентным процессом печатания денег. Не только Федеральным резервом, но и центральными банками по всему миру.

Таким образом, невозможно определить, насколько экономическое восстановление США с того времени – искусственно. Но скоро мы это выясним, благодаря планируемой резервом тейперинговой программе.

Есть шанс того, что экономика США не справится с повышающимся уровнем инфляции. Мы могли наблюдать проблеск такого шанса, когда выручки по 10-летним облигациям недавно упали до 3% - рынок недвижимости США почти немедленно встал.

Важно то, что программы стимулирования, запущенные по всему миру, сделали экономики стран за пределами США более нестабильными. Посмотрите на Азию, где стимулирование стало причиной «кредитных пузырей», которые начинают лопаться.

Текущая экономическая система склонна к инфляции и нестабильности. До тех пор, пока созданы ограничения способности центральных банков печатать деньги, ситуация может ухудшиться.

Другими словами, если Берстейн и Розенберг правы, что это – типичный экономический цикл США, следует ожидать инфляцию. И если они неправы, более обширная система в любом случае почти гарантирует серьёзную инфляцию в дальнейшем.

Как ни крути, кажется разумным заранее подготовиться к инфляции. Вопрос в том, произойдёт ли дефляционный коллапс до вмешательства центральных банков, что потом приведёт к инфляции. Я уже давно считал такой коллапс возможным, хотя сейчас вижу, что это – менее вероятный исход.

На мой взгляд, крупнейший дефляционный риск для мира представляет не Китай, а Япония. Несмотря на то, что её продавали без покрытия, японская иена продолжает слабеть, и Шинзо Абе нужно, чтобы она упала намного ниже, если у него есть хоть какая-то надежда достичь своего целевого уровня инфляции. Не стоит недооценивать риск экспорта дефляции из Японии, посредством существенно ослабленной валюты.

Инвестиционная инфраструктура

Принимая во внимание описанные выше экономические сценарии и диапазон возможных развязок, имеет смысл обзавестись диверсифицированным инвестиционным портфелем. Это – в какой-то степени клише, так что давайте уточним.

Акции хорошо работают во время повышения инфляции, до того момента, когда уровень инфляции достигает определённой точки. В США эта точка – 4%. Следовательно, акции должны быть частью портфелей в этот поворотный момент (это ещё может позже измениться).

Фондовый рынок США развивается стремительно, и оценки – недёшевы. Другие рынки выглядят лучше.Если смотреть на период в 12 месяцев, мне нравится японский рынок. Хотя я скептически отношусь к программе стимулирования японской экономики, она, скорее всего, принесёт пользу местному фондовому рынку. Тем не менее, хеджируйте любые риски иены, так как эта валюта может упасть гораздо ниже.

Стоит обратить внимание и на другие азиатские рынки. Например, южно-корейский выглядит очень дешёвым - однократная цена за акцию – к тому же в наличии имеются компании мирового класса.

Некоторые части Европы также выглядят перспективными. Такие страны, как Италия и Ирландия, неправильно оценены, особенно их банковские секторы.

Что касается облигаций, краткосрочные облигации – самые безопасные, поскольку они не подвергаются высоким процентным ставкам. Долгосрочные облигации в большинстве стран будут довольно рискованны, если инфляция пойдёт на повышение. Проблема в том, что даже если инфляция и ставки останутся низкими, многие долгосрочные облигации предоставляют настолько жалкий доход, что это гарантирует их бесполезность.

Наличные – это, наверное, самый ненавистный класс активов в мире. Люди, хранящие наличные, проигрывают по-крупному со времён кризиса. Возможность более высоких инфляционных рисков грозит ещё большими потерями. Но я полагаю, что всё же стоит держать при себе немного наличных в случае, если этого не случится.

Интересно посмотреть на товары. Можно утверждать, что инфляция идёт им на пользу. Мои предпочтения: сельскохозяйственные товары, серебро, золото, нефть – в этом порядке. Промышленных товаров следует избегать, поскольку их пора расцвета, стимулированная китайским избыточным потреблением, уже прошла.

Следует рассмотреть и другие активы, которые выигрывают от инфляции. Во многих странах цены на коммерческую недвижимость остаются в пределах разумного. Торговой недвижимости лучше предпочесть государственную и промышленную, учитывая структурные проблемы, с которой столкнулась торговая недвижимость (Интернет отбирает часть её рынка).

Автор: Перевод: Динара БЕКМАГАМБЕТОВА

Ответить

Ответить

Цитата

Цитата