Сейчас трудно найти человека, который не читал в детстве сказки «Тысячи и одной ночи», не был очарован неторопливым течением восточной мудрости, которой лукаво делилась Шахразада с царем Шахрияром. Многие также знают, что и современная наука оперирует терминами, пришедшими в Европу от арабских ученых – слова алгебра, цифры, химия имеют арабские корни. Некоторые исследователи идут дальше, возводя к арабским корням и многие другие научные термины, вошедшие в науку через греческий язык. Итак, в Древнем мире и в Средние века арабские ученые играли огромную роль в развитии мировой цивилизации, оказав также и немалое политическое влияние на становление Европы и европейской культуры. Тем не менее, к сожалению, в западном мире сложилось негативно-настороженное отношение к государствам и людям Востока и к исламским ценностям, которое лишь усугубляется взаимным непониманием представителей восточной и западной культур.

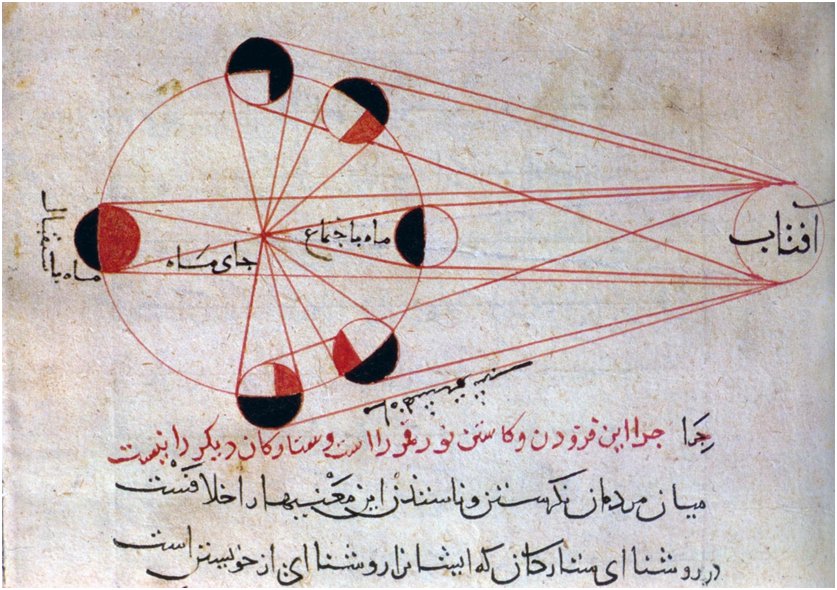

Рисунок 1. Корни науки в Средние века в исламском мире.

Есть, однако, в современном мире отрасль, которая порождена западными ценностями, но которую западные ценности теперь ограничивают. Мы говорим о понятии банка и банковского обслуживания. Древняя идея отдавать деньги «в рост», безусловно осуждаемая всеми современными религиями, прочно вошла в жизнь западного общества в эпоху капитализма, склеивая в единое целое частные хозяйства, мануфактуры, культуру и даже науку и спорт. Да и в последние десятилетия потребительский кредит резко увеличил скорость развития экономики, промышленности и науки.

Как и любая отрасль современного мира, «западные» банки начали наконец задумываться не только о сегментации клиентов с целью проведения персонализированного маркетинга, но и о создании клиентоориентированных способов банковского обслуживания. В этом банкам, безусловно, помогло и развитие информационных технологий – в частности, банки типа «Тинькофф Кредитные Системы», не имеющие в принципе традиционных банковских офисов, стали возможными только в самое недавнее время с развитием сети Интернет и повсеместным распространением услуг сотовой связи. Другой пример, в 2010 году агрессивное наступление в области каналов ДБО в Казахстане вел Банк Каспий. Кроме того, банки на пути ориентирования процессов на их конечных клиентов подталкивают и небанковские организации, все активнее вторгающиеся в область, традиционно и законодательно закрепленную за банками – это и «древние» Premium SMS, и «старинные» платежные терминалы, и более или менее современные электронные деньги и платежные системы в сети Интернет, и новые игроки типа проекта Google Wallet, специализирующиеся на мобильных платежах с использованием самых свежих технологий (NFC). Кроме того, не надо забывать, что в ряде стран «небанковские» финансовые услуги постепенно легализуются, в России, например, принят закон о Национальной платежной системе, уже много лет нужный экономике, но создающий вполне реальную угрозу консервативному банковскому сообществу. В таких условиях банки вынуждены играть на повышение клиентоориентированности, о важности которой последнее время все чаще заявляют банки. Подробнее о данных тенденциях можно ознакомиться на ресурсе www.bankweb20.com. Некоторые банки в СНГ, впрочем, утверждают, что уже достигли клиентоориентированности.

Как правило, под клиентоориентированностью банка понимают построение системы качественного банковского обслуживания на основе тесного взаимодействия клиента и (менеджеров) банка. Для создания и развития такой системы необходимо, безусловно, сформулировать клиентскую политику – как с существующими, так и с потенциальными клиентами банка, постоянно проверять качество обслуживания клиентов, сегментировать клиентов и улучшать бизнес-процессы оказания им услуг, взаимовыгодно развивать отношения с клиентами. Однако, в этом определении отсутствует, пожалуй, самое главное: по-настоящему клиентоориентированным банк станет, только если установит приоритет интересов клиента – над бизнес-процессами, правилами и, порой, интересами банка –по крайней мере, в той части, которая предусмотрена банковским правовым полем.

И на пути к истинной клиентоориентированности банки натыкаются на серьезное препятствие. Нельзя забывать, что банк, в первую очередь, – коммерческая организация, поэтому банку интересно именно извлечение из своей деятельности прибыли, желательно – максимально возможной (не случайно, наверное, процент по кредиту/вкладу называется в английском языке «interest»). И здесь возникает противоречие – максимальная прибыль для банка минимально интересна клиенту, а максимальная выгода клиента минимально интересна банку. Простейший пример: частичное досрочное погашение аннуитетного кредита, особенно на ранних выплатах, резко уменьшит доходность кредитного продукта для банка, поскольку уменьшится сумма основного долга и вычисленные по ней проценты, а в начале выплат по аннуитетному кредиту максимальная доля выплат приходится именно на проценты. Получается, если действовать в интересах клиента, необходимо всегда предлагать клиенту предельно удобным способом, например, в Интернет-банке, частично досрочно погасить платеж, особенно если у банка есть понимание, что это возможно (например, в случае, если зарплатный счет и кредит клиента ведутся в одном и том же банке, и анализ поступающих на зарплатный счет средств показал получение клиентом крупной премии, которую в интересах клиента было бы пустить именно на частичное досрочное погашение кредита). А если действовать в интересах банка, надо сделать процедуру частичного досрочного погашения предельно неудобной – скрывать информацию о ее возможности на сайте, печатать мелким шрифтом в договоре, допускать ее только в офисах банка, да и то не во всех, а в специализированных.

Такая проблема не возникает, если банк действует по принципам исламских («шариатских») финансовых институтов. Напомним, что, оставаясь, по сути, банками, и проводя обычные операции с капиталом, исламские банки работают, принимая во внимания нормы и правила Корана и Сунны. В частности, исламом по-прежнему не допускается ростовщичество – как следствие, невозможны классические «западные» вклады и кредиты. Исламские банки действуют по принципу разделения рисков в обмен на разделение доходов: принимая на себя часть (финансовой) ответственности своего клиента, они получают и часть клиентской прибыли. Вкладчик же получает не процент по вкладу (деньги за деньги), а определенную часть доходов, полученных банком за отчетный период. Возникающие в таких условиях доверительные и более тесные отношения между банком и клиентом являют пример настоящей клиентоориентированности, невозможной, пожалуй, в традиционном «западном» банке. А ведь в исламских финансах есть и другие уникальные продукты и услуги, например, похожий на традиционную облигацию сукук, или обязательные для мусульман денежные отчисления в пользу бедных, поступающие на отдельный накопительный счет. И здесь видится благодатное поле для развития идей клиентоориентированности, ведь что может быть более клиентоориентированным, чем открытое прозрачное сотрудничество организации и ее клиентов, преследующее общие цели?

Рисунок 2. Исламский подход в банковском бизнесе.

Мы видим, что возникает ситуация, когда практики (научные, социальные, финансовые, культурные) исламского мира могут значительно обогатить всю мировую цивилизацию. Вполне возможно, что первым истинным банком второго поколения (Банком 2.0) станет один из исламских банков, действующих нынче во многих странах мира, включая некоторые страны СНГ, а западным банкам придется догонять исламские банки. В таком случае прогноз Standard & Poor, оценивающий потенциал рынка исламских активов в 4 триллиона долларов США (в 2009 году исламские активы уже составляли 400 миллиардов долларов), может оказаться даже слишком пессимистичным. Будущее создается сегодня, и будущий Банк 2.0 станет удобным и для банков, и для их клиентов. Мы надеемся, что Банк 2.0 будет хоть немного более духовным, чем традиционный Банк 1.0, и участие исламских финансовых институтов в процессе становления банкинга нового поколения может стать бесценным вкладом в наше общее дело.

Александр Мосин

Источник : www.b-s-c.ru

Сообщение отредактировал eug: 20 December 2011 - 22:43