/Национальный Банк, 01.11.10/ На сайте Национального Банка Республики Казахстан опубликована

обследование банков второго уровня «Состояние и прогноз параметров кредитного рынка» за октябрь 2010 года следующего содержания:

Начало цитаты

Результаты регулярного обследования «Состояние и прогноз параметров кредитного рынка», проведенного Национальным Банком Республики Казахстан в октябре 2010 года, в целом свидетельствуют о некотором восстановлении кредитования корпоративного сектора: отмечаются незначительный рост спроса на кредитные ресурсы со стороны бизнеса, сопровождающийся незначительным смягчением кредитной политики банков. Продолжается оживление розничного рынка кредитования, происходящее преимущественно в сегменте потребительских займов. Наиболее значимым фактором риска для банковского сектора остаётся высокий уровень просроченной задолженности.

I.Рынок кредитования корпоративного сектора

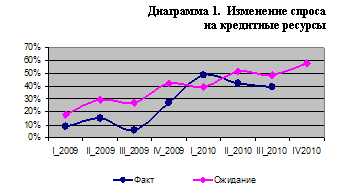

1. Обследуемый период характеризовался незначительным ростом спроса на кредитные ресурсы со стороны корпоративного сектора (диаграмма 1 1 ). Так, доля респондентов, заявивших об увеличении спроса, составила 42% от общего количества респондентов, в то время как более 50% респондентов свидетельствовали о неизменности спроса. Наиболее востребованными являются краткосрочные кредиты на пополнение оборотных средств, а также долгосрочные кредиты, привлекаемые субъектами бизнеса для рефинансирования существующей задолженности.

По наблюдениям банков, преобладающая часть крупных предприятий по-прежнему очень осторожно подходит к новым инвестиционным проектам, что является причиной низкого спроса на долгосрочные кредиты, привлекаемые для реализации инвестиционных проектов. Необходимо отметить, что основным источником финансирования крупных проектов, по свидетельствам банков, являются собственные средства крупных компаний.

2. В целом, банки прогнозируют незначительный рост спроса в 4-м квартале 2010 года: около 61% респондентов ожидают увеличения спроса, в то время как 36% предполагают, что он останется неизменным.

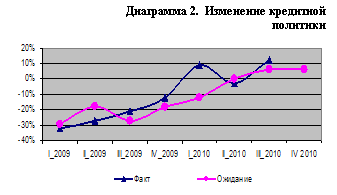

3. Подавляющее большинство респондентов – 76% – не планируют изменения кредитной политики, и только 15% предполагают несколько смягчить её в предстоящем квартале. Банки не предполагают существенных изменений ценовых условий выдачи кредитов: за сохранение уровня маржи по стандартным кредитам высказались около 76% респондентов и 82% банков не планируют изменять маржу по рискованным видам кредитования.

В текущей ситуации банки предпочитают кредитовать сферы экономики со сравнительно высокой и стабильной доходностью: транспорт и связь, производство и распределение электроэнергии, газа и воды, а также сельское хозяйство.

Необходимо отметить, что в настоящее время значительно усилилась конкуренция между банками за возможность привлечения наиболее качественных заёмщиков, т.е. имеющих хорошую кредитную историю, устойчивый спрос на продукцию, развитую клиентскую базу и стабильные финансовые потоки. Для их привлечения и удержания банки вынуждены смягчать кредитную политику и незначительно снижать ставки вознаграждения.

II. Рынок кредитования физических лиц

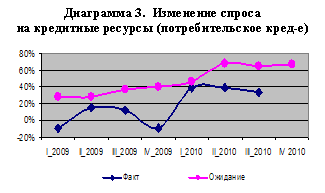

1. Оживление рынка розничного кредитования продолжается преимущественно за счёт роста активности банков в сегменте потребительского кредитования и увеличения спроса на потребительские кредиты со стороны населения. О росте своей активности в потребительском сегменте заявили 57% банков, причём только 40% банков свидетельствуют о росте спроса на потребительские кредиты со стороны населения (Диаграмма 3). Банки постепенно восстанавливают предложение потребительских продуктов, в том числе связанных с предоставлением относительно небольших кредитов без указания цели привлечения займа и кредитов на покупку автомобилей. Таким образом, в потребительском сегменте явно прослеживается тенденция восстановления баланса спроса и предложения, когда более высокий темп роста предложения в сравнении с ростом спроса со стороны банков начал компенсировать неудовлетворённый спрос на кредитные ресурсы со стороны населения в предыдущих периодах.

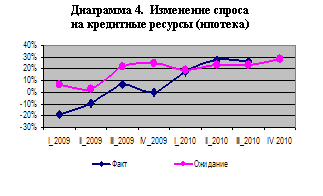

Что касается ипотечного кредитования, то о росте спроса в данном сегменте заявили около 30% банков, в то время как о сохранении уровня спроса свидетельствовали более 60% респондентов. По мнению банков, уровень рисков в данном сегменте сохраняется, причём наблюдается некоторый рост спроса на ипотечные продукты со стороны населения. Ряд банков, которые отказались от предоставления ипотечных займов в период кризиса, возобновили программы ипотечного кредитования, что привело к некоторому увеличению конкуренции в данном сегменте (Диаграмма 4).

Что касается ожиданий в отношении сложившейся тенденции умеренного роста спроса на кредиты со стороны населения, то 67% банков предполагают, что в предстоящем квартале она продолжится в рынке розничного кредитования. В отношении ипотечного кредитования прогнозы не столь оптимистичны – роста спроса ожидают только 32% банков, в то время как доля респондентов, не предполагающих никаких изменений, составила 64%.

Необходимо отметить, что на фоне оживления рынка розничного кредитования «аппетит к риску» в банковском секторе остаётся на прежнем уровне: крупные и средние банки предпочитают работать с наиболее стабильными заёмщиками, в том числе в рамках так называемых зарплатных проектов. В то же время результаты анкетирования свидетельствуют о том, что банки не ожидают существенного роста риска, связанного с ухудшением финансового состояния заёмщиков – только 5% банков акцентировали внимание на этом факторе риска.

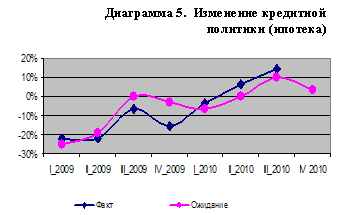

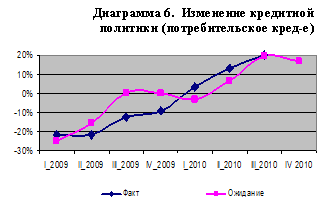

2. В 3-м квартале 2010 года 30% банков смягчили кредитную политику в отношении потребительских займов и около 14% банков в отношении ипотечных продуктов (Диаграммы 5 и 6). При этом 89% банков предполагают сохранить в 4-м квартале основные неценовые условия кредитования (кредитные лимиты, сроки погашения кредита, требования к залоговому обеспечению и т.д.) и 90% планируют оставить неизменными ценовые условия. Смягчение кредитной политики в отношении ипотечных займов в планах у 7% банков, в отношении потребительских кредитов сделать её менее жёсткой планируют 20% респондентов.

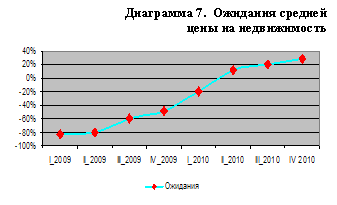

4. В целом, банки предполагают, что ситуация на рынке недвижимости стабилизировалась и прогнозируют медленное оживление рынка в обозримом будущем. Так, 58% респондентов не ожидают дальнейшего падения цен, а 35% предполагают, что в 4-м квартале будет наблюдаться незначительный рост цен. В качестве основных причин восстановления рынка указываются улучшение макроэкономической ситуации и некоторое повышение деловой активности в стране (диаграмма 7).

III. Карта рисков

Большинство банков прогнозируют, что качество ссудного портфеля останется на прежнем уровне. В то же время существенна доля респондентов, которые придерживаются оптимистичных оценок. Ожидания банков распределились следующим образом:

- Предполагают, что качество совокупного ссудного портфеля не изменится около 63% респондентов, 28,5% процентов ожидают его улучшения;

- В отношении портфеля корпоративных займов не прогнозируют изменений около 67% банков, об оптимистичных ожиданиях свидетельствуют примерно 24% респондентов;

- Качество розничного портфеля останется на прежнем уровне по мнению 75% банков, оптимистичные оценки высказывают только 19% респондентов.

Банки продолжают проводить активную работу по реструктуризации проблемных займов в целях дальнейшего оздоровления качества ссудного портфеля по всем сегментам кредитования. При этом используется весь арсенал инструментов по снижению долговой нагрузки: отсрочки по погашению просроченного долга, неприменение штрафных санкций, пролонгация общего срока кредита и изменение графика платежей, рефинансирование долга перед банком, в том числе путем принятия банком дополнительного залогового обеспечения от заемщика.

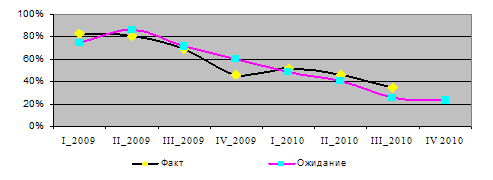

По итогам 3-го квартала 2010 года наиболее значимым фактором риска для банковского сектора остаётся высокий уровень просроченной задолженности: рост значимости данного фактора отметили 34% от общего количества респондентов

(диаграмма 8).

Диаграмма 8 Восприятие кредитного риска банками 2

Стабильность курса тенге и избыток ликвидности в банковском секторе минимизируют валютный риск и риск ликвидности.

Приоритетными источниками фондирования для банков выступают привлечение вкладов юридических и физических лиц (70% и 57% респондентов соответственно), увеличение капитала за счет действующих акционеров (50%) и реинвестирование полученной прибыли (41% банков).

Погашение внешних обязательств банками в 3-м квартале 2010 года происходило за счет замещения внешнего долга внутренними обязательствами (порядка 84%) и мобилизации ресурсов путём реализации активов и требований к нерезидентам (более 10%).

В течение следующих 12 месяцев внешний долг, по планам банков, будет погашаться за счёт а) его замещения внутренними обязательствами (порядка 33%), б) реализации внутренних активов (около 30%), в) реализации активов и требований к нерезидентам (около 35%) и г) привлечения финансирования на внешних рынках капитала (всего 2%) 3 .

Кредитный рынок банков в таблицах

_____________________________________________________________

1Здесь и далее результаты в диаграммах представлены в виде изменения чистого процентного изменения ответов респондентов, которое рассчитывается как разница % респондентов, отметивших увеличение/смягчение того или иного параметра, и % респондентов, отметивших снижение/ужесточение того или иного параметра. В данном случае в диаграмме представлены изменения фактического спроса и ожиданий спроса.

2Результат представлен в виде чистого процентного изменения ответов респондентов, которое рассчитывается как разница % респондентов, отметивших увеличение/уменьшение того или иного параметра. В данном случае в диаграмме представлены изменения кредитного риска в сторону увеличения или уменьшения.

3Среднее значение указанного диапазона, которое рассчитано с использованием удельных весов, сформированных на базе графика платежей по обслуживанию внешнего долга банками без учета процентных платежей за период с июля 2010 по июль 2011. Базой для вычисления среднего является оценка внешнего долга по состоянию на 30.06.2010. Выборка – 8 банков (без учета АО «БТА банк», АО «Альянс банк» и АО «Темир банка»), являющихся наиболее крупными заемщиками на внешних рынках

Конец цитаты

[2010-11-02]

Сообщение отредактировал eug: 02 November 2010 - 16:37